Was ist eine Dauerrechnung?

Bei einer Dauerrechnung handelt es sich um eine Rechnung über Dauerleistungen. Führt ein Unternehmer gegenüber gewerblichen Kunden regelmäßig die gleiche Leistung zum gleichen Entgelt aus, müsste er theoretisch jedes Leistungsintervall einzeln abrechnen, um dem Leistungsempfänger den Vorsteuerabzug zu ermöglichen. Alternativ hat der leistende Unternehmer die Möglichkeit, eine Dauerrechnung über den gesamten Leistungszeitraum zu erteilen, wodurch er sich die Ausstellung mehrerer Einzelrechnungen erspart.

Dauerrechnungen nutzt man in der Regel bei gewerblichen Dauerschuldverhältnissen wie Miet-, Pacht- und Leasingverträgen. Beispielsweise beim Leasing von Firmenfahrzeugen oder Arbeitsmaschinen, bei Pachtverträgen in der Landwirtschaft oder bei der Vermietung von Gewerberäumen.

Wir erläutern die Bedeutung der Dauerrechnung für den Vorsteuerabzug und erklären, welche steuerrechtlichen Vorgaben Sie beachten sollten.

Mit Rechnungsprogrammen lassen sich auch Dauerrechnungen ganz einfach und mit wenigen Klicks erstellen.

Dauerrechnungen und Vorsteuerabzug

Ein Unternehmer der Leistungen im Rahmen seiner gewerblichen Tätigkeit in Anspricht nimmt, zahlt zwar Umsatzsteuer, kann sich diese jedoch im Rahmen des Vorsteuerabzugs vom Finanzamt erstatten lassen. Voraussetzung dafür ist eine Rechnung, die den gezahlten Steuerbetrag ausweist und bis Ablauf des jeweiligen Voranmeldezeitraums beim Finanzamt eingeht. Dazu ein Beispiel: Malermeister Müller benötigt für seinen Betrieb einen neuen Transporter und entscheidet sich für einen Mietwagen. Der Unternehmer schließt beim Autohaus Schmidt einen Leasingvertrag über 3 Jahre ab. Die monatliche Miete beträgt 200 Euro zzgl. 38 Euro Umsatzsteuer USt. Da die Leasing-Leistung in sogenannten Teilleistungen erbracht wird, entsteht dem Autohaus Schmidt unabhängig vom Zahlungszufluss monatlich eine USt von 38 Euro, die per Rechnung an den Leistungsempfänger weitergegeben wird. Damit Müller diese als Vorsteuer monatlich beim Finanzamt absetzen kann, muss Schmidt entweder pro Monat abrechnen oder eine Dauerrechnung ausstellen. Grund dafür ist § 13 Abs. 1 Nr. 1 Buchst. a (Umsatzsteuergesetz) UStG:

Die Steuer entsteht:

1. für Lieferungen und sonstige Leistungen

a) bei der Berechnung der Steuer nach vereinbarten Entgelten (§ 16 Abs. 1 Satz 1) mit Ablauf des Voranmeldungszeitraums, in dem die Leistungen ausgeführt worden sind. Das gilt auch für Teilleistungen. Sie liegen vor, wenn für bestimmte Teile einer wirtschaftlich teilbaren Leistung das Entgelt gesondert vereinbart wird. Wird das Entgelt oder ein Teil des Entgelts vereinnahmt, bevor die Leistung oder die Teilleistung ausgeführt worden ist, so entsteht insoweit die Steuer mit Ablauf des Voranmeldungszeitraums, in dem das Entgelt oder das Teilentgelt vereinnahmt worden ist […].

Der Vorteil der Dauerrechnung liegt auf der Hand: Statt für jedes Abrechnungsintervall eine eigene Rechnung erstellen zu müssen, kann der leistende Unternehmer das gesamte Dauerschuldverhältnis in einer Gesamtrechnung zusammenfassen. Dies spart nicht nur Zeit, sondern auch Kosten, und ermöglicht eine übersichtliche Buchhaltung.

Ein leistender Unternehmer erfüllt mit der Dauerrechnung seine Pflicht zur Rechnungsausstellung und ermöglicht dem Leistungsempfänger auch bei Dauerschuldverhältnissen den monatlichen Vorsteuerabzug.

Damit ein Rechnungsempfänger die auf einer Dauerrechnung ausgewiesenen Umsatzsteuerbeträge beim Finanzamt geltend machen kann, müssen diese den gesetzlichen Mindestanforderungen zur Rechnungslegung entsprechen.

Gesetzliche Anforderungen an die Dauerrechnung

Der Gesetzgeber sieht für Dauerrechnungen keine zusätzlichen Anforderungen vor: Unternehmer, die Kunden eine Dauerrechnung ausstellen, müssen lediglich die Mindestanforderungen zur Rechnungsstellung gemäß § 14 Abs. 4 und § 14a UStG beachten. Demnach sind folgende Angaben verpflichtend:

- Name und Anschrift des Leistenden

- Name und Anschrift des Leistungsempfänger

- Steuernummer oder Umsatzsteuer-Identifikationsnummer (USt-IdNr.)

- Ausstellungsdatum der Rechnung

- Fortlaufende Rechnungsnummer

- Angaben zu Menge und Art der Lieferung bzw. Umfang und Art der Leistung,

- Zeitpunkt der Lieferung- bzw. der Leistung

- Zahlungszeitpunkt

- Entgelt inklusive Steuerbetrag und Steuersatz

- ggf. im Voraus vereinbarte Entgeltsminderungen

Darüber hinaus ist es üblich, die Dauerrechnung als solche zu benennen. In der Praxis hat sich die Bezeichnung „Dauerrechnung im Sinne des §14 UStG“ etabliert. Darüber hinaus empfiehlt sich die Angabe des Gültigkeitszeitraums. Üblicherweise werden Dauerrechnungen über ein Kalenderjahr ausgestellt.

Dauerrechnung bei Vermietung

Auch ein Vertrag im Rahmen der Anmietung von Geschäftsimmobilien kann als Dauerrechnung gelten und den Mieter zum Vorsteuerabzug berechtigen. Voraussetzung dafür ist, dass der Vermieter für die Umsatzsteuer optiert und der Mietvertrag alle gesetzlichen Mindestangaben für Rechnungen enthält.

Prinzipiell eignet sich ein Mietvertrag nur bedingt als Dauerrechnung, da für jede Änderung im Leistungsverhältnis (Mieterhöhung, Indexanpassung etc.) eine neue Rechnung ausgestellt werden muss.

Verzicht auf Steuerbefreiung bei Vermietung

Grundsätzlich gilt: Die Vermietung und Verpachtung von Grundstücken ist gemäß § 4 UStG von der Umsatzsteuer befreit. Dies gilt sowohl für Wohn- als auch für Gewerberaume.

Ausgenommen von der Steuerbefreiung sind Grundstücke und Grundstücksteile, die der kurzfristigen Vermietung und Beherbergung von Fremden dienen. Zu diesen zählen beispielsweise Hotels, Pensionen sowie Park- und Campingplätze.

Ebenfalls von der Umsatzsteuer befreit sind gemäß dem Grundsatz der Einheitlichkeit der Leistung solche Nebenleistungen, die Teil des Mietvertrags sind. Ein Vermieter muss somit auch für Leistungen wie die Überlassung einer Waschmaschine, die Flur- und Treppenreinigung, die Beleuchtung des Hausflurs oder die Vermietung eines Parkplatzes keine Umsatzsteuer erheben, sofern diese im Rahmen des Mietvertrags abgerechnet werden.

Mitunter ist es für den Vermieter jedoch vorteilhaft, auf die Steuerbefreiung bei Vermietung zu verzichten. In diesem Fall optiert der Vermieter zur Umsatzsteuer. Möglich ist dies unter zwei Voraussetzungen:

- bei dem Mieter handelt es sich um einen Unternehmer und

- die vermietete Immobilie wird ausschließlich für Umsätze verwendet, die vorsteuerabzugsfähig sind.

Verzichtet ein Vermieter auf die Steuerfreiheit bei Vermietung, unterliegen sämtliche Leistungen im Rahmen des Mietverhältnisses der Umsatzsteuer. Diese wird dem Mieter gesondert in Rechnung gestellt. Der Vermieter sichert sich dadurch ein Recht auf Vorsteuerabzug für alle steuerpflichtigen Ausgaben, die dieser im Rahmen der Bereitstellung der Immobilie tätigt (z.B. für Instandhaltungsarbeiten). Dem Mieter entsteht dadurch kein Schaden. Dieser zahlt zwar Miete plus Umsatzsteuer, kann letztere – da es sich um die Anmietung von Gewerberäumen handelt – jedoch seinerseits als Vorsteuer beim Finanzamt geltend machen.

Optiert ein Vermieter zur Umsatzsteuer, ergeben sich dadurch besondere Anforderungen an den Mietvertrag. Dieser muss alle steuerrechtlichen Pflichtangaben für eine abzugsfähige Rechnung beinhalten. Dies erfolgt in der Regel in Form einer ergänzenden Dauermietrechnung.

Dauermietrechnung

Bei einer Dauermietrechnung handelt es sich um eine Dauerrechnung, die ein Vermieter ergänzend zum Mietvertrag ausstellt, um gewerblichen Mietern den Vorsteuerabzug zu ermöglichen. Gehen Sie folgendermaßen vor, um eine Dauerrechnung für ein Mietverhältnis zu erstellen:

- Name und Anschrift: Führen Sie im Kopfbereich der Rechnung Ihren Namen und Ihre Anschrift sowie Name und Anschrift des Rechnungsempfängers auf.

- Art der Rechnung: Weisen Sie die Rechnung im Betreff klar als Dauerrechnung aus.

Dauerrechnung im Sinne des §14 UStG

- Datum der Rechnungsausstellung: Die Dauerrechnung muss das aktuelle Datum enthalten.

- Rechnungsnummer und Mieternummer: Die Dauerrechnung muss sich durch eine einmalige Rechnungsnummer eindeutig zuordnen lassen. Zudem muss eine eindeutige Zuordnung zum betreffenden Mietvertrag (Datum und Mieternummer) möglich sein.

Rechnungsnummer: 123-2017

Dauerrechnung zum Mietvertrag vom 01.01.2017 Nr. 123-2017

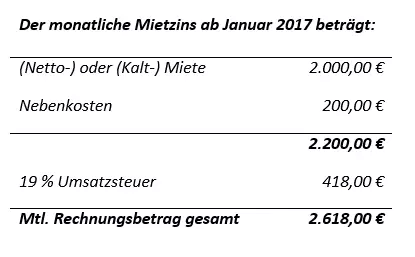

- Mietzins und Umsatzsteuer: Die zu zahlende Umsatzsteuer sowie der jeweilige Steuersatz werden zusätzlich zum monatlichen Mietzins und etwaigen Nebenkosten gesondert ausgewiesen. Führen Sie zudem den zu zahlenden Gesamtbetrag auf.

Beispiel:

- Zahlungsziel und Bankverbindung: Geben Sie ein Zahlungsziel und Ihre Bankverbindung inklusive Umsatzsteuer-Identifikationsnummer an.

- Verzicht auf Steuerbefreiung: Erklären Sie Ihre Option zur Umsatzsteuer.

Beispiel:

Der Vermieter optiert zur Umsatzsteuer.

- Leistungszeitraum: In der Regel gilt eine Dauermietrechnungen für die im Mietvertrag festgelegte Vertragslaufzeit. Halten Sie sich zudem die Möglichkeit offen, die Dauerrechnung im Fall von Änderungen des Mietvertrags (Mieterhöhung) durch eine neue Rechnung zu ersetzen. Es empfiehlt sich eine Angabe nach folgendem Beispiel:

Die Dauerrechnung gilt ab 01.01.2017 und verliert ihre Gültigkeit, sobald Ihnen eine geänderte Rechnung übermittelt wird. Sie verliert weiterhin ihre Gültigkeit, wenn das Vertragsverhältnis endet. Alle weiteren Angaben ergeben sich aus dem Mietvertrag vom 01.01.2017 Nr. 123-2017.

Sollten Sie regelmäßig Dauerrechnungen ausstellen, legen Sie sich am besten eine Vorlage zurecht. Diverse Vordrucke für Dauerrechnungen im Rahmen von Mietverhältnissen finden Sie als Muster im Internet.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.