Impairment-Test: Was ist er und wann braucht man ihn?

Der Wert eines Vermögensgegenstandes ist nicht in Stein gemeißelt: Durch Finanzkrisen, Naturkatastrophen, Marktschwankungen oder besondere unternehmensinterne Umstände können unvorhergesehene Wertminderungen wirksam werden. Sobald Anzeichen für eine solche Wertminderung vorliegen, sollten Sie einen Werthaltigkeitstest durchführen. Mit diesem wird eine Bewertung des Anlagevermögens möglich – und diese ist wichtig für eine korrekte Beurteilung des Unternehmenswertes.

Was ist Impairment?

Der Begriff „Impairment“ bezeichnet nichts anderes als eine Wertminderung: Der aktuelle Wert eines Vermögensgegenstandes liegt unter seinem Buchwert und muss am Abschlussstichtag gewinnmindernd berücksichtigt werden. Grundsätzlich wird durch den International Accounting Standard 36 (IAS 36) die Wertminderung für alle Vermögenswerte geregelt. Ausgenommen davon sind nur solche Werte, die bereits über andere Standards reguliert sind. Dazu gehören beispielsweise Vorräte (IAS 2), latente Steueransprüche (IAS 12) oder auch Finanzinstrumente (IAS 39).

Die meisten betrieblichen Anschaffungen wie etwa Maschinen, PKWs oder EDV-Geräte unterliegen grundsätzlich einer Wertminderung durch Abnutzung. Daher wird bei diesen eine planmäßige Abschreibung vorgenommen. Darüber hinaus sieht das Rechnungswesen auch eine außerplanmäßige Abschreibung vor. Diese kann sowohl bei Vermögensgegenständen erfolgen, die zwar planmäßig abgeschrieben werden, aber von einer unerwarteten oder dauerhaften Wertminderung betroffen sind; als auch bei Wertgegenständen mit unbestimmter Nutzungsdauer, wie zum Beispiel bei Wertpapieren und anderen immateriellen Vermögensgegenständen. In beiden Fällen müssen Sie zunächst einen Impairment-Test durchführen.

Laut eines Schreibens des Bundesministeriums für Finanzen liegt die Pflicht zum Nachweis für ein Impairment beim Steuerpflichtigen. Gleiches gilt für voraussichtliche dauerhafte Wertminderungen von Vermögensgegenständen.

Wozu dient der Impairment-Test?

Ein Impairment-Test wird durch die IFRS (International Financial Reporting Standards) geregelt. Es handelt sich dabei um einen verpflichtenden Niederstwerttest. Mit diesem Test soll der tatsächliche Wert von Vermögensgegenständen ermittelt werden. So lässt sich eine verlässliche Aussage über die aktuelle Vermögenslage treffen – das ist insbesondere für Anleger und Investoren wichtig. Ein Impairment-Test wird laut IAS 36 immer dann angewendet, wenn der Verdacht einer Wertminderung besteht. Anhaltspunkte können sowohl interner als auch externer Natur sein. Interne Anhaltspunkte sind beispielsweise:

- Überalterung

- physische Schäden

- Nutzung ist wegen Restrukturierungen verändert oder weniger wertvoll als zuvor

- Ertragskraft ist schlechter als erwartet

Zu den externen Anhaltspunkten zählen:

- sinkender Marktwert

- schlechte Entwicklungen im Wirtschafts- und Finanzsektor

- Anstieg von Marktzinsen

- fallender Börsenkurs

Immaterielle Vermögenswerte mit einer unbegrenzten Nutzungsdauer, immaterielle Vermögenswerte, die noch nicht zur Nutzung bereitstehen, und Goodwills müssen Sie hingegen jedes Jahr standardmäßig auf Wertminderung untersuchen. Die Wahl des Zeitpunkts ist Ihnen überlassen. In den Folgejahren muss der Impairment-Test dann immer zum gleichen Stichtag vorgenommen werden.

Vier Fünftel aller Unternehmen setzen den obligatorischen Impairment-Test zum Bilanzstichtag an.

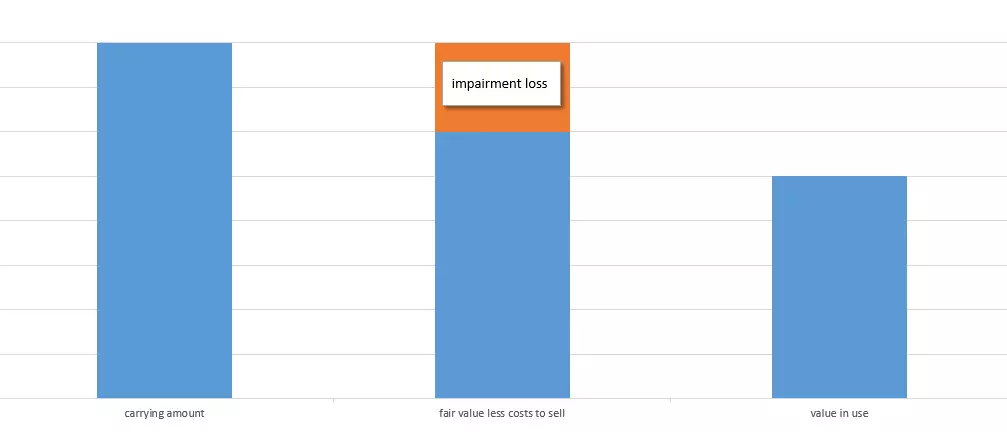

Zunächst ermitteln Sie dafür den erzielbaren Betrag (recoverable amount) des Vermögensgegenstandes: Der erzielbare Betrag ist entweder der Nettoveräußerungspreis oder der Nutzungswert.

- Nettoveräußerungspreis: Betrag, der beim Verkauf zu Marktbedingungen zwischen Geschäftspartnern, die sowohl vertragswillig als auch sachverständig sind, erzielt werden kann (fair value) – abzüglich der Verkaufskosten.

- Nutzungswert: Künftig erwartete Zahlungsströme (cash flow), die durch die Nutzung erzeugt werden.

Der höhere Wert der beiden bestimmt den erzielbaren Betrag. Anschließend wird dieser mit dem Buchwert verglichen. Beim Buchwert handelt es sich um den Wert, mit dem ein Vermögensgegenstand in der Bilanz ausgewiesen ist.

Zeigt sich bei dem Vergleich, dass der Buchwert (carrying amount) über dem erzielbaren Betrag liegt, haben Sie ein Impairment festgestellt. Die Konsequenz: eine außerplanmäßige Abschreibung bis auf den Wert des erzielbaren Betrags.

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern.

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern. Goodwill-Impairment-Test: Beispiel-Rechnung

Wenn ein Unternehmen ein anderes aufkauft, bezahlt es dafür einen Kaufpreis. Zuvor berechnet der Käufer allerdings alle Vermögenswerte und Verbindlichkeiten der anderen Firma. Dieser Wert wird wahrscheinlich unter dem Kaufpreis liegen. Die Differenz zwischen den beiden Werten nennt sich „Goodwill“. Der Käufer akzeptiert eine solche Differenz, weil er davon ausgeht, die angekauften Mittel gewinnbringend einsetzen zu können. Der Ankauf erzeugt Synergien durch Kundenpotenziale, Marktanteile oder Gewinnaussichten, die in den Assets nicht mit eingerechnet sind. Der Käufer zeigt seinen „guten Willen“ bei der Preisverhandlung.

Beim Goodwill unterscheidet man prinzipiell zwischen dem derivaten und dem originären Geschäfts- und Firmenwert. Letzterer wird aus dem Unternehmen selbst statt durch Ankäufe generiert und kann nicht aktiviert werden.

Unternehmen Albatros kauft das Unternehmen Bravo für einen Preis von 100 Millionen Euro. Zuvor haben die Finanzexperten von Albatros berechnet, dass Bravo einen Vermögenswert von 60 Millionen Euro hat. 40 Millionen Euro sind demnach Goodwill.

Der Goodwill taucht in der Bilanz als Aktiva auf und zählt somit zum Unternehmenswert. Es kann aber passieren, dass der Goodwill innerhalb eines Jahres an Wert verliert. Der Goodwill unterliegt als immaterieller Vermögenswert einem obligatorischen Impairment-Test und muss daher jährlich überprüft werden. Dieser Wert an sich hat allerdings keinen direkt identifizierbaren Cash Flow und Sie können ihn auch nicht verkaufen. Deshalb muss zur Überprüfung eine Bewertungsebene definiert werden, die man „Cash Generating Unit“ (CGU) oder „zahlungsmittelgenerierende Einheit“ nennt. Diese steht in direktem Verhältnis zum Goodwill und muss von Abrechnungszeitrum zu Abrechnungszeitrum konsistent gewählt werden (Stetigkeitsgebot).

Bravo ist leider nicht so erfolgreich wie erhofft. Nach einem Jahr hat eine Überprüfung seitens Albatros ergeben, dass der Nutzungswert bei 70 Millionen Euro und der Nettoveräußerungspreis bei 80 Millionen Euro liegt. Statt des Buchwerts von 100 Millionen Euro (60 Millionen Euro Vermögenswert plus 40 Millionen Euro Goodwill) liegt der erzielbare Betrag also bei 80 Millionen Euro. Albatros stellt ein Goodwill-Impairment von 20 Millionen Euro fest.

Nun muss die Firma den Goodwill abschreiben, damit die Bilanz den tatsächlichen Wert ausweist. Im Fall von Albatros und Bravo reduziert sich der Goodwill auf 50 %. Sollte der Goodwill nach Berechnung höher als der Buchwert sein, darf allerdings, mit Ausnahme der Wertaufholung, keine Zuschreibung erfolgen. Der Buchwert bleibt in diesem Fall erhalten.

Impairment-Tests sind ein wichtiges Instrument zur Erstellung einer korrekten Bilanz eines Unternehmens. Daher wird besonders der Goodwill-Impairment-Test regelmäßig von der Deutschen Prüfstelle für Rechnungslegung (DPR) inspiziert. Missachtungen von Impairment-Tests führen zu Fehlern in der Bilanz und damit zu einer falschen Darstellung des Unternehmenswertes.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.