Kapitalflussrechnung: Das Cashflow-Statement verständlich erklärt

Bei der Kapitalflussrechnung, auch Cashflow-Statement oder Finanzflussrechnung genannt, handelt es sich um ein Periodenrechnungsverfahren, das den Zu- und Abfluss von Zahlungsströmen abbildet. Dabei entspricht der dargestellte Zeitraum immer dem der Gewinn- und Verlustrechnung (GuV). Im Mittelpunkt steht die Frage, wie sich der Finanzmittelfonds eines Unternehmens im abgelaufenen Geschäftsjahr verändert hat. Ziel dieser Aufstellung ist es, alle zugeflossenen Zahlungs- und Finanzierungsmittelströme eines Unternehmens sowie deren Verwendung transparent darzustellen. Damit gibt die Kapitalflussrechnung Auskunft darüber, inwieweit ein Unternehmen zukünftig in der Lage ist, Überschüsse zu erwirtschaften, Zahlungsverpflichtungen zu erfüllen und Ausschüttungen an Anteilseigner zu leisten. Kurz gesagt: Die Kapitalflussrechnung dient der finanzwirtschaftlichen Beurteilung eines Unternehmens.

Der Finanzmittelfonds wird als Bestand an Zahlungsmitteln und Zahlungsmitteläquivalenten eines Unternehmens definiert. Unter Zahlungsmittel fallen alle Barmittel sowie Bankeinlagen, auf die das Unternehmen jederzeit zugreifen kann (täglich fällige Sichteinlagen). Bei Zahlungsmitteläquivalenten handelt es sich um kurzfristige, äußerst liquide Finanzinvestitionen, die sich jederzeit in Zahlungsmittelbeträge umwandeln lassen und nur unwesentlichen Wertschwankungsrisiken unterliegen.

Begriffsklärung: Kapitalflussrechnung

Der Begriff „Kapitalflussrechnung“ wurde als Übersetzung des englischen cash flow statements in den 1960er Jahren geprägt und hat sich in Deutschland trotz anhaltender Kritik durchgesetzt. Streng genommen handelt es sich nämlich um eine irreführende Bezeichnung. Denn neben Finanzmitteln umfasst das Kapital eines Unternehmens in der Regel auch materielle Vermögensgegenstände (Sachanlagen) wie Maschinen, technische Anlagen, Grundstücke, Gebäude und Betriebsausstattungen, die sich nicht rasch liquidieren lassen und somit langfristig im Unternehmen gebunden sind. Die Kapitalflussrechnung jedoch stellt den Ab- und Zufluss von Zahlungsmittelströmen eines Unternehmens und damit die Veränderung der liquiden Mittel im Zeitverlauf der Abrechnungsperiode dar. Treffender wären daher die Begriffe „Geldflussrechnung“, „Mittelflussrechnung“ oder „Cashflow-Rechnung“ als Äquivalent zum englischen Terminus.

Kapitalflussrechnung: Pflicht oder Kür?

In Deutschland ist die Kapitalflussrechnung gemäß § 297 Abs. 1 Handelsgesetzbuch (HGB) einer der Grundbestandteile des handelsrechtlichen Konzernabschlusses. Ist ein Unternehmen verpflichtet, einen Konzernabschluss aufzustellen, muss dieser auch eine Kapitalflussrechnung beinhalten. Eine Verpflichtung zur Aufstellung eines Konzernabschlusses besteht gemäß § 290 HGB für Mutterunternehmen, die auf mindestens ein anderes Unternehmen (Tochterunternehmen) mittelbar oder unmittelbar beherrschenden Einfluss ausüben. Zudem haben Unternehmen, die nicht zur Aufstellung eines Konzernabschlusses verpflichtet sind, den handelsrechtlichen Jahresabschluss gemäß § 264 Abs. 1 Satz 2 HGB um eine Kapitalflussrechnung zu erweitern, sofern es sich bei diesen Unternehmen um kapitalmarktorientierte Kapitalgesellschaften handelt (z. B. Aktiengesellschaften (AG) oder Europäische Gesellschaften (SE)).

Gemäß § 264d HGB gilt eine Kapitalgesellschaft als kapitalmarktorientiert, wenn diese einen organisierten Markt durch von ihr ausgehende Wertpapiere in Anspruch nimmt oder die Zulassung solcher Wertpapiere beantragt hat.

Zur Aufstellung einer Kapitalflussrechnung verpflichtet sind somit:

- kapitalmarktorientierte und nichtkapitalmarktorientierte Mutterunternehmen

- kapitalmarktorientierte Kapitalgesellschaften

Unterschreitet ein Unternehmen am Abschlussstichtag die in § 293 HGB definierten Schwellenwerte in Bezug auf Bilanzsumme, Umsatzerlöse und durchschnittliche Mitarbeiterzahl, greift eine größenabhängige Befreiung von der Konzernabschlusspflicht. Prinzipiell ist es jedem Unternehmen gestattet, im Rahmen einer Kapitalflussrechnung Transparenz über Zahlungsströme und die damit verbundene Veränderung des Finanzmittelfonds herzustellen.

Vorschriften für die Darstellung der Kapitalflussrechnung

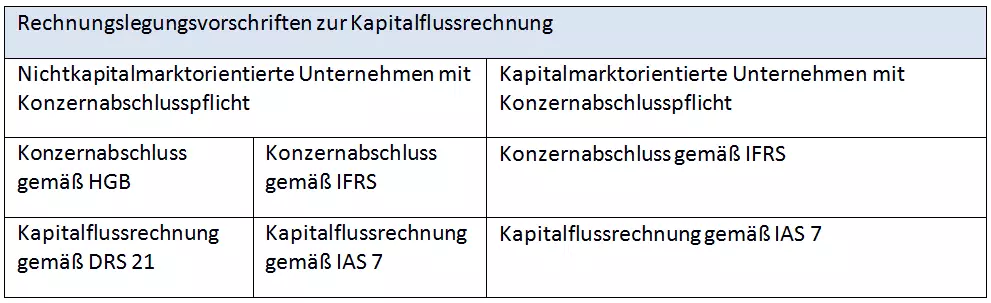

Zwar macht der Gesetzgeber klare Vorgaben, wann ein Unternehmen zur Aufstellung einer Kapitalflussrechnung verpflichtet ist, das Handelsgesetzbuch gibt jedoch keine klaren Vorschriften zur Darstellung eines solchen Rechnungsverfahrens. Stattdessen wird die Entwicklung entsprechender Standards gemäß § 342 HGB an privatrechtlich organisierte Einrichtungen übertragen. Dabei sind Standards auf nationaler und internationaler Ebene zu unterscheiden:

- Internationale Vorgaben: Auf internationaler Ebene werden Rechnungslegungsvorschriften für Unternehmen in den sogenannten International Financial Reporting Standards (IFRS) vom International Accounting Standards Board (IASB) veröffentlicht. Grundsätze für die Kapitalflussrechnung bietet der International Accounting Standard 7 (ISA 7).

- Nationale Vorgaben: In Deutschland wurde das Deutsche Rechnungslegungs Standards Committee (DRSC) vom Bundesjustizministerium (BMJV) damit beauftragt, Grundsätze für eine ordnungsmäßige Konzernrechnungslegung zu entwickeln. Aktuelle Vorgaben des DRSC zur Kapitalflussrechnung wurden am 4. Februar 2014 mit dem Deutschen Rechnungslegungsstandard Nr. 21 (DRS 21) veröffentlicht. Vorher geltende Standards zur Kapitalflussrechnung (DRS 2, DRS 2-10 und DRS 2-20) wurden durch DRS 21 abgelöst. Der neue Standard zeichnet sich in zahlreichen Aspekten durch eine weitergehende Angleichung an den internationalen Standard IAS 7 aus.

Welcher Standard für ein zur Kapitalflussrechnung verpflichtetes Unternehmen bindend ist, hängt davon ab, ob ein Unternehmen den Konzernabschluss nach HGB oder nach IFRS aufstellt.

Die EU-Verordnung 1606/2002 (IAS-Verordnung) verpflichtet jedes kapitalmarktorientierte Unternehmen mit Sitz in der EU ab 2005 einen Konzernabschluss nach den internationalen Regeln des IFRS aufzustellen. Mit der Verabschiedung der Bilanzrechtsreformgesetz (BilReG) wurde diese Vorgabe im Dezember 2004 in deutsches Recht umgesetzt. Nichtkapitalmarktorientierte Unternehmen, die zur Aufstellung eines Konzernabschlusses verpflichtet sind, haben die Wahl, diesen gemäß den HGB oder IFRS anzufertigen.

Stellt ein nichtkapitalmarktorientiertes Unternehmen einen Konzernabschluss nach IFRS auf, ersetzt dieser einen eventuell erforderlichen HGB-Konzernabschluss (befreiender Konzernabschluss).

Grundstruktur der Kapitalflussrechnung

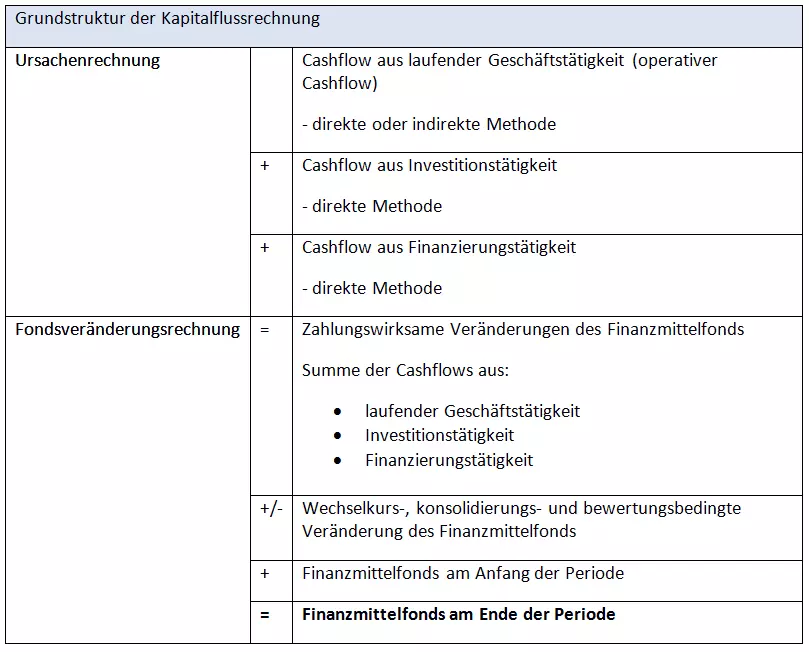

Die Kapitalflussrechnung zeigt, inwiefern sich der Finanzmittelfonds eines Unternehmens in einer bestimmten Abrechnungsperiode durch Finanzmittelabflüsse und -zuflüsse verändert hat.

Die Berechnung erfolgt in Staffelform und umfasst zwei Teilrechnungen:

- die Ursachenrechnung

- die Fondsveränderungsrechnung

Im ersten Teil der Kapitalflussrechnung – der Ursachenrechnung – werden Mittelherkunft und Mittelverwendung in einer Gewinn- und Verlustrechnung gegenübergestellt. Sowohl DRS 21 als auch IAS 7 sehen dabei eine Aufstellung im Aktivitätsformat vor, bei dem Erträge und Aufwendungen in drei Tätigkeitsbereiche gegliedert werden. Zu unterscheiden sind:

- der Cashflow aus der laufenden Geschäftstätigkeit

- der Cashflow aus der Investitionstätigkeit

- der Cashflow aus der Finanzierungstätigkeit

Innerhalb des dreiteiligen Aktivitätsformats werden Ein- und Auszahlungen dem Bruttoprinzip entsprechend unsaldiert aufgeführt. Auf diese Weise bleiben Ein- und Auszahlungen in voller Höhe transparent (Ausnahme: indirekte Methode). Für jedes Tätigkeitsfeld ergibt sich in der Cashflow-Rechnung ein positiver oder negativer Cashflow, der entweder einen Mittelüberschuss oder einen Fehlbetrag anzeigt.

Während die Cashflows für die Investitionstätigkeit und Finanzierungstätigkeit eines Unternehmens beiden Standards zufolge gemäß der sogenannten direkten Methode darzustellen sind, steht es Unternehmen frei, ob Sie den Cashflow aus der laufenden Geschäftstätigkeit direkt oder indirekt darstellen. Beide Methoden unterscheiden sich im Wesentlichen darin, wie die Zahlungsüberschüsse bzw. -fehlbeträge ermittelt werden.

- Direkte Methode: Bei der direkten Methode werden Überschüsse und Fehlbeträge errechnet, indem alle zahlungswirksamen Einzahlungen (z. B. Umsatzerlöse, Beteiligungserträge, Desinvestitionen, Zinserträge, Subventionen) und alle zahlungswirksamen Auszahlungen (z. B. Materialkosten, Löhne/Gehälter, Zinsaufwendungen, Steuern) aufgeführt werden. Der Saldo aus Ein- und Auszahlungen ergibt den Cashflow.

- Indirekte Methode: Ausgangspunkt der indirekten Methode ist der bilanzielle Erfolg eines Unternehmens, sprich der Gewinn bzw. Verlust nach Steuern (auch Periodenergebnis oder Jahresüberschuss/-fehlbetrag genannt). Dieser wird zur Berechnung des Cashflows aus der laufenden Geschäftstätigkeit korrigiert, und zwar um alle zahlungsunwirksamen Aufwendungen und Erträge, um Bestandsveränderungen bei Posten des Nettoumlaufvermögens (ohne Finanzmittelfonds) sowie um alle Posten der Cashflows aus der Investitions- oder Finanzierungstätigkeit. Dabei werden ausgabeneutrale Aufwendungen wie Abschreibungen oder eine Erhöhung der Rückstellungen addiert und einnahmeneutrale Erträge wie Zuschreibungen subtrahiert.

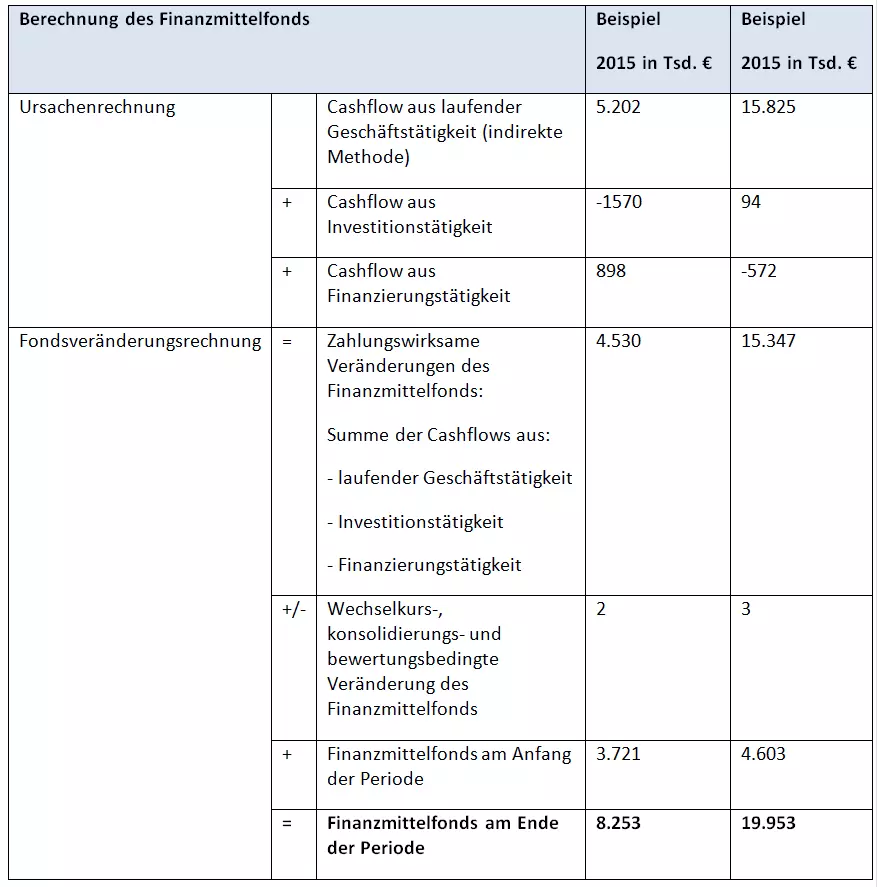

Der Saldo der Cashflows aus der laufenden Geschäftstätigkeit, der Investitionstätigkeit und Finanzierungstätigkeit ergibt die Gesamtveränderung des Finanzmittelfonds. Diese wird im zweiten Teil der Kapitalflussrechnung – der Fondsveränderungsrechnung – dem Finanzmittelfonds am Anfang der Abrechnungsperiode (dem Ausgangspunkt) gegenübergestellt. Das Ergebnis ist der veränderte Finanzmittelfonds am Ende der Abrechnungsperiode. Dieser wird in der Regel in Bezug auf wechselkurs-, konsolidierungs- und bewertungsbedingte Veränderungen korrigiert.

Folgende Tabelle zeigt die Grundstruktur der Kapitalflussrechnung im Überblick. Die Angaben berücksichtigen sowohl den nationalen (DRS 21) als auch den internationalen Standard (IAS 7) und können als kleinster gemeinsamer Nenner verstanden werden.

Der DRS 21 empfiehlt eine Darstellung, die die aktuellen Zahlen denen der Vorgängerperiode gegenüberstellt. Eine Verpflichtung wie im Vorgängerstandard entfällt. IAS 7 betont die Relevanz von Vergleichszahlen nicht explizit. Eine Empfehlung lässt sich jedoch aus dem Kapitel „Nutzen von Kapitalflussinformationen“ (IAS 7.5) herleiten: „Historische Informationen über Cashflows werden häufig als Indikator für den Betrag, den Zeitpunkt und die Wahrscheinlichkeit künftiger Cashflows herangezogen.“

Mindestgliederungsschema gemäß DRS 21

Während der IAS 7 lediglich die Grundstruktur der Kapitalflussrechnung vorschreibt und sich bei der tiefer gegliederten Darstellung auf Beispiele beschränkt, gibt der DRS 21 Unternehmen ein verpflichtendes Mindestgliederungsschema an die Hand. Die folgende Darstellung der Cashflow-Rechnung folgt dem nationalen Standard. Dieser orientiert sich weitgehend an internationalen Regelungen. Das Mindestgliederungsschema gemäß DRS 21 steht daher prinzipiell nicht im Wiederspruch zum Standard IAS 7, der bezüglich der Gliederung einzelner Positionen der Aufstellung keine detaillierten Vorgaben macht. Wichtige Unterschiede bei der Berechnung des Cashflows nach DRS 21 und IAS 7 werden am Ende dieses Artikels thematisiert.

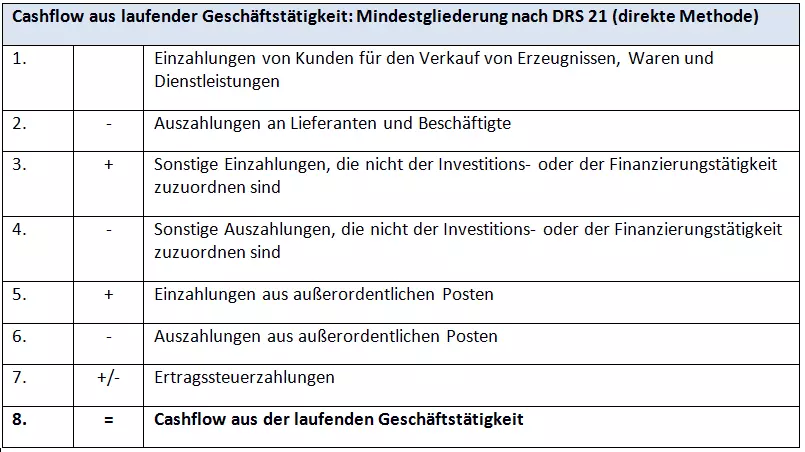

Cashflow aus laufender Geschäftstätigkeit (operativer Cashflow)

Der Tätigkeitsbereich „laufende Geschäftstätigkeit“ umfasst gemäß DRS 21 alle „Aktivitäten in Verbindung mit wesentlichen, auf Erlöserzielung ausgerichteten Tätigkeiten sowie sonstige Aktivitäten, die nicht der Investitions- oder der Finanzierungstätigkeit zuzuordnen sind.“ Es handelt es sich um die primäre Einnahmequelle des Unternehmens. Zahlungsvorgänge im Rahmen der betrieblichen Tätigkeit resultieren in der Regel aus Geschäftsaktivitäten im Herstellungs-, Handels- oder Dienstleistungsbereich.

Sowohl der nationale als auch der internationale Standard gestatten es Unternehmen, den operativen Cashflow wahlweise nach der direkten oder nach der indirekten Methode darzustellen.

Für die Berechnung gemäß der direkten Methode gibt der DRS 21 folgende Mindestgliederung vor.

Ausgangspunkt der direkten Methode sind Einzahlungen von Kunden für den Verkauf von Erzeugnissen, Waren und Dienstleistungen des Unternehmens. Von diesen sind Auszahlungen für Lieferanten und Beschäftigte abzuziehen. Berücksichtigt werden zudem sonstige Ein- und Auszahlungen, die nicht direkt mit dem Geschäftszweck des Unternehmens zusammenhängen und weder der Investitions- noch der Finanzierungstätigkeit zuzuordnen sind. Weitere Positionen bei der Berechnung des Cashflows der laufenden Geschäftstätigkeit sind Ein- und Auszahlungen aus außerordentlichen Posten – Erträge und Aufwendungen, die unregelmäßig und außerhalb der eigentlichen Geschäftstätigkeit anfallen – sowie Ertragssteuerzahlungen.

Aufgrund der separaten Aufführung von Ein- und Auszahlung besitzt die direkte Methode eine hohe Aussagekraft. In der Praxis nutzen zur Aufstellung verpflichtete Unternehmen in Deutschland jedoch größtenteils die indirekte Methode zur Cashflow-Berechnung aus laufender Geschäftstätigkeit.

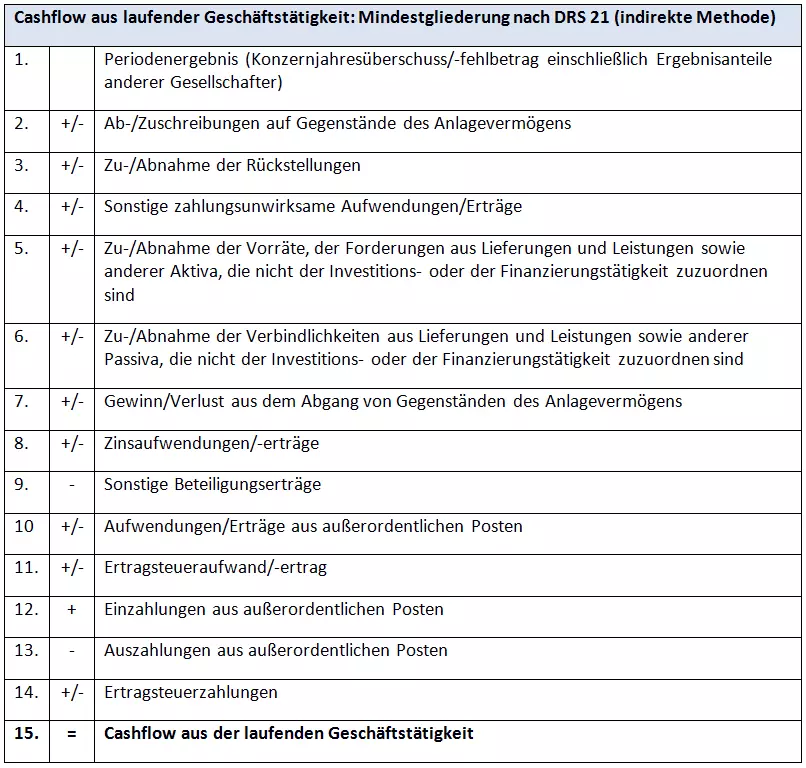

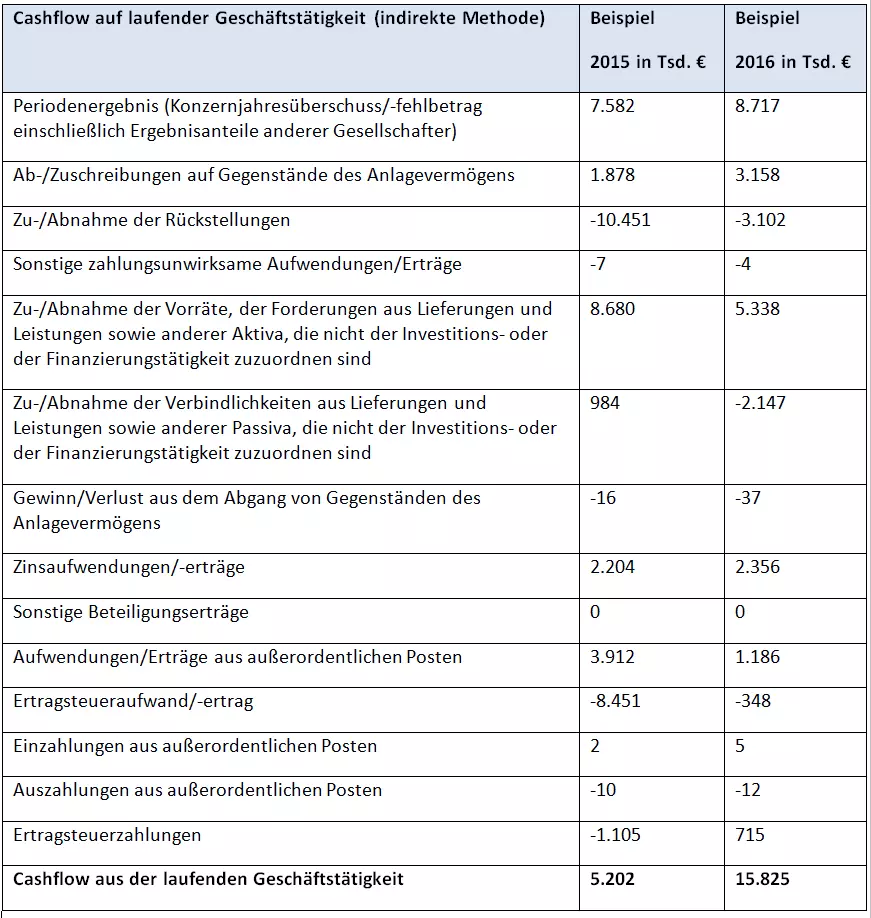

Eine Berechnung des Cashflows der laufenden Geschäftstätigkeit auf Basis der indirekten Methode muss sich gemäß DRS 21 an folgender Mindestgliederung orientieren.

Ausgangspunkt der indirekten Methode zur Berechnung des operativen Cashflows ist der Konzernjahresüberschuss bzw. -fehlbetrag (Periodenergebnis) der entsprechenden Berechnungsperiode. Dieser muss den Mindestanforderungen des DRS 21 zufolge von allen zahlungsunwirksamen Sachverhalten bereinigt werden, indem diese aus dem Periodenergebnis herausgerechnet werden.

Da Ein- und Auszahlungen nicht unsaldiert aufgeführt werden, mangelt es der indirekten Methode an Transparenz. Der IAS 7 empfiehlt daher ausdrücklich die direkte Methode. Eine Abschaffung der indirekten Methode wurde international bereits diskutiert. Nach aktuellem Recht gewähren jedoch beide Standards nach wie vor die Wahl, welche Methode bei der Berechnung des operativen Cashflows zur Anwendung kommt.

Geht ein Unternehmen bei der Darstellung des operativen Cashflows gemäß der indirekten Methode nicht vom Periodenergebnis (Konzernjahresüberschuss/-fehlbetrag) aus, muss die gewählte Ausgangsgröße laut DRS 21 mit einer zusätzlichen Rechnung in den ergänzenden Angaben zur Kapitalflussrechnung auf das Periodenergebnis übergeleitet werden. Alternativ kann auf eine entsprechende Überleitung in der Konzerngewinn- und Verlustrechnung verweisen werden, sofern eine solche in den ergänzenden Angaben aufgeführt ist.

Der Cashflow aus der Investitionstätigkeit (investiver Cashflow)

Die Investitionstätigkeit eines Unternehmens umfasst gemäß DRS 21 alle „Aktivitäten in Verbindung mit Zu- und Abgängen von Vermögensgegenständen des Anlagevermögens sowie von Vermögensgegenständen des Umlaufvermögens, die nicht dem Finanzmittelfonds oder der laufenden Geschäftstätigkeit zuzuordnen sind“.

- Anlagevermögen: Zum Anlagevermögen zählen alle Vermögensgegenstände eines Unternehmens, die der langfristigen Nutzung dienen. Diese umfassen Sachanlagen (Grundstücke, Firmengebäude, Maschinen, Anlagen, Fahrzeuge, Patente oder Software), Finanzanlagen (Wertpapiere, Anleihen, Unternehmensanteile) oder immaterielle Güter (Lizenzen, Patente, Software).

- Umlaufvermögen: Zum Umlaufvermögen zählen alle Vermögensgegenstände, die zur kurzfristigen Veräußerung, zum Verbrauch, zur Verarbeitung oder für Rückzahlungen bestimmt sind. Diese umfassen beispielsweise Vorräte (Rohstoffe, Arbeitsmaterialien, unfertige Erzeugnisse oder Waren), liquide Mittel (Kassenbestände, Schecks, Bankguthaben oder Kredite) sowie Forderungen (gegenüber Schuldnern, aus Lieferungen und Leistungen oder gegen andere Unternehmen).

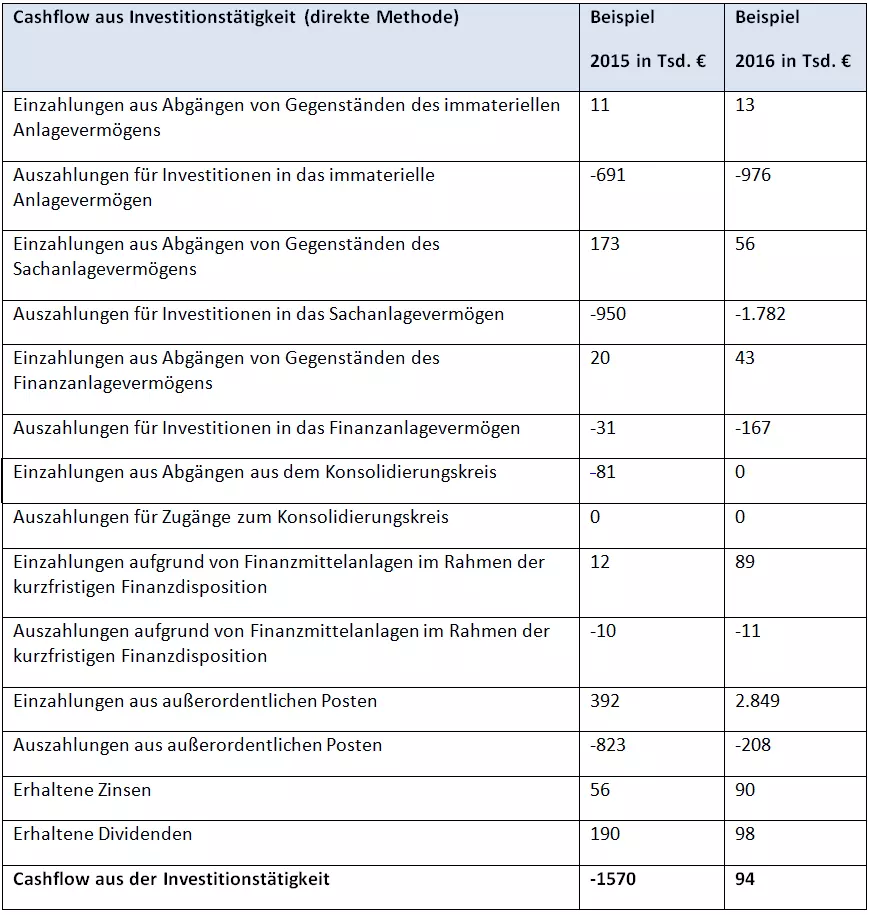

Bei der Berechnung des investiven Cashflows werden alle zu- und abfließenden Zahlungsströme berücksichtigt, die aus dem Erwerb oder der Veräußerung von Investitionsgütern resultieren. Ein Beispiel für den Abgang eines Vermögensgegenstandes (Anlagenabgang) wäre der Verkauf einer Maschine.

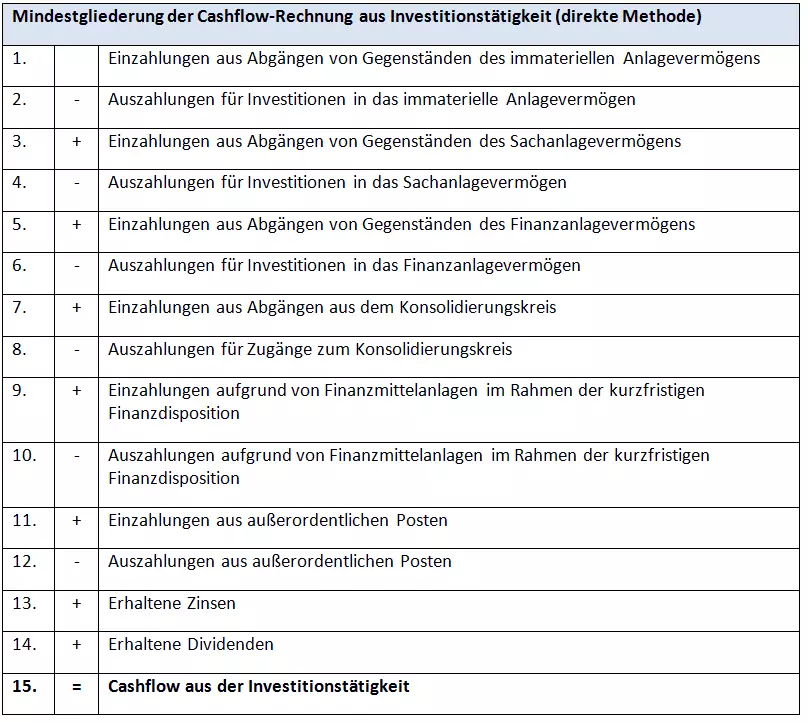

Alle Zu- und Abgänge werden der Cashflow-Formel des DRS 21 entsprechend unsaldiert dargestellt und in folgende Positionen gegliedert.

Sowohl der DRS 21 als auch der IAS 7 schreiben für die Darstellung des investiven Cashflows die direkte Berechnungsmethode vor. In dieser Form gibt er internen und externen Adressaten eines Konzern- oder Jahresabschlusses die Möglichkeit, abzuschätzen, in welchem Ausmaß ein Unternehmen seine Ressourcen investiert, um zukünftig Erträge generieren zu können.

Beide Standards schränken die Darstellung des investiven Cashflows auf Investitionen ein, die in der Unternehmensbilanz als Vermögensgegenstände erfasst werden oder zu einer Wertänderung der dort aufgeführten Vermögengegenstände führen.

Mit in den Bereich Investitionstätigkeit fallen dem DRS 21 zufolge erhaltene Zinsen und Dividenden. Diese sind jeweils als gesonderte Positionen aufzuführen. Gezahlte Zinsen und Dividenden hingegen werden nach dem DRS 21 der Finanzierungstätigkeit zugeordnet.

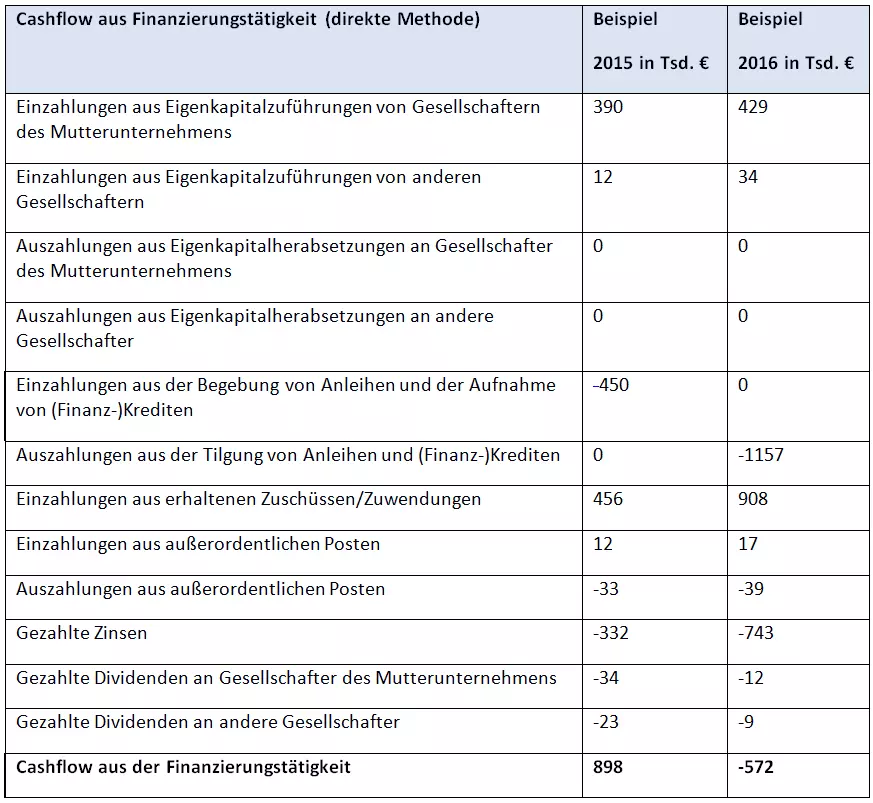

Der Cashflow aus der Finanzierungstätigkeit

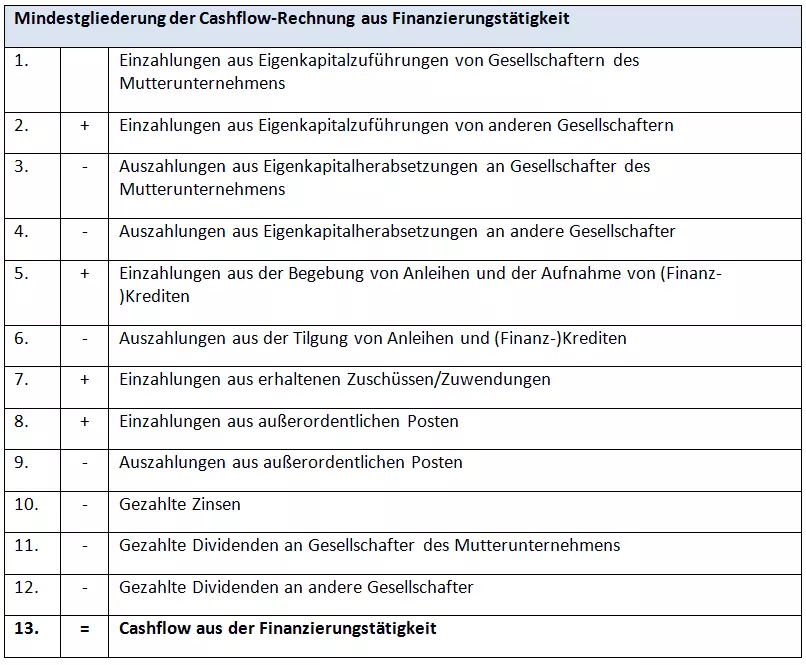

Als Finanzierungstätigkeit eines Unternehmens definiert DRS 21 alle „Aktivitäten, die sich auf die Höhe und/oder die Zusammensetzung der Eigenkapitalposten und/oder Finanzschulden auswirken, einschließlich der Vergütungen für die Kapitalüberlassung.“ Der Cashflow aus der Finanzierungstätigkeit umfasst somit alle Zahlungsströme zwischen einem Unternehmen und seinen Kapitalgebern (Anteilseigner oder Fremdkapitalgeber). Zu diesen zählen Eigenkapitalzuführungen oder -herabsetzungen durch Aktienausgaben bzw. Rückkäufe, die Erhöhung des Fremdkapitals durch die Emission (Begebung) von Anleihen oder die Aufnahme von Krediten sowie Auszahlungen zur Tilgung von Anleihen und Krediten.

Unterschiede in der Kapitalflussrechnung nach DRS 21 und IAS7

Die Darstellung der Kapitalflussrechnung nach DRS 21 steht größtenteils im Einklang mit den Regelungen des internationalen Standards. Mit dem Mindestgliederungsschema macht der DRS 21 Unternehmen, die nach HGB bilanzieren, zwar deutlich engere Vorgaben; diese stehen jedoch in keinem Punkt im Widerspruch zu den Regelungen des IAS 7.

Einen Unterschied gibt es bei der Zuordnung von erhaltenen und gezahlten Zinsen und Dividenden zur Investitions- bzw. Finanzierungstätigkeit. Anders als der DRS 21 gewährt der IAS 7 hierbei Unternehmen eine Wahlfreiheit, welchem Tätigkeitsfeld erhaltene und gezahlte Zinsen und Dividenden zugeordnet werden. Gemein ist beiden Standards die Vorgabe, dass erhaltene und gezahlte Zinsen und Dividenden jeweils separat aufzuführen sind.

Ergänzende Angaben zur Kapitalflussrechnung

Die Kapitalflussrechnung stellt eine komprimierte Aufstellung von Zahlungsströmen dar, die Adressaten eines Konzern- oder Jahresabschlusses einen umfassenden Einblick in die Finanzlage eines Unternehmens geben soll. Um die Interpretation der Darstellung zu erleichtern, sehen DRS 21 und IAS 7 eine Reihe von Ergänzungen und Erklärungen vor, die dem Konzern- oder Jahresabschluss als Pflichtangaben geschlossen im Anhang beizufügen sind.

Angaben zur Kapitalflussrechnung nach DRS 21

Folgende Ergänzungen und Erklärungen zur Kapitalflussrechnung sind laut DRS 21 in den Anhang des Konzern- oder Jahresabschlusses aufzunehmen:

- eine Definition des Finanzmittelfonds

- die Zusammensetzung des Finanzmittelfonds (ggf. mit rechnerischer Überleitung, sofern der Finanzmittelfonds nicht dem Bilanzposten „Schecks, Kassenbestand, Bundesbankguthaben, Guthaben bei Kreditinstituten“ entspricht)

- wesentliche zahlungsunwirksame Investitions- und Finanzierungsvorgänge und Geschäftsvorfälle (z. B. Tauschgeschäfte oder Sachkapitalerhöhung)

- Bestände des Finanzmittelfonds von quotal einbezogenen Unternehmen

- Bestände, die Verfügungsbeschränkungen unterliegen

- Berechnet ein Unternehmen den operativen Cashflow nach der indirekten Methode und geht dabei nicht vom Periodenergebnis aus, muss der Anhang eine rechnerische Überleitung auf das Periodenergebnis beinhalten.

- Gibt der DRS für einem Zahlungsstrom keine konkrete Zuordnung zu einem der drei Tätigkeitsbereiche, ist die die vom Unternehmen vorgenommene Einteilung anzugeben und zu erläutern.

Angaben zur Kapitalflussrechnung nach IAS 7

Der internationale Standard zur Kapitalflussrechnung IAS 7 sieht folgende Pflichtangaben im Anhang des Konzernabschlusses vor:

- Angaben zur Zusammensetzung des Finanzmittelfonds

- rechnerische Überleitung von den Zahlungsmitteln und Zahlungsmitteläquivalenten zu den entsprechenden Bilanzposten

- Angaben über zahlungsunwirksame Transaktionen (z. B. Tauschgeschäfte oder Sachkapitalerhöhungen)

- Zahlungsmittel und Zahlungsmitteläquivalente, die das Unternehmen hält, über die es aber nicht frei verfügen kann

-

nicht zahlungswirksame Investitions- und Finanzierungsvorgänge

- gesonderte Angaben zu Cashflows, die mit dem Erwerb oder Verkauf von Tochterunternehmen in Zusammenhang stehen

Darüber hinaus muss der Anhang des Jahres- oder Konzernabschlusses folgende Angaben enthalten, sofern diese nicht bereits in der Kapitalflussrechnung aufgeführt sind:

- gesonderte Angabe der Cashflows aus erhaltenen und gezahlten Zinsen und Dividenden

- gesonderte Angabe der Cashflows aus Ertragsteuern

Kapitalflussrechnung: Beispiel nach DRS 21

Die folgende Aufstellung veranschaulicht Ihnen die Kapitalflussrechnung nach DRS 21 anhand eines Zahlenbeispiels. Zunächst berechnen Sie die Cashflows aus der laufenden Geschäftstätigkeit, aus der Investitionstätigkeit und der Finanzierungstätigkeit.

Im Anschluss ermitteln Sie mithilfe der berechneten Cashflows den Finanzmittelfonds des abgelaufenen Geschäftsjahres.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.