Lohnsteuerklassen

Laut Einkommensteuergesetz muss jeder Arbeitnehmer, der seinen Wohnsitz in der Bundesrepublik hat und Lohn bezieht, darauf Steuern zahlen, und zwar durch Abzug vom Arbeitslohn (§ 38 EStG). Die Höhe dieser Abzüge soll sich nach den unterschiedlichen persönlichen Verhältnissen des Steuerpflichtigen richten. Dafür gibt es Lohnsteuerklassen, d. h. Abstufungen der Steuerbelastung. Die Einstufung in diese Klassen richtet sich in erster Linie nach dem Familienstand und hat einen großen Einfluss darauf, wie viel Nettoeinkommen von Ihrem Bruttoeinkommen übrig bleibt.

In einigen Fällen ist es aber möglich, die Steuerklasse zu wechseln. Ehepaare können zudem verschiedene Kombinationen von Steuerklassen wählen. Wir geben Orientierung im Lohnsteuerrecht.

So hat sich die Erfassung der Steuerklassen verändert

Bis 2013 diente die Lohnsteuerkarte aus Pappe, die 1925 zusammen mit der Lohnsteuer eingeführt worden war, in Deutschland zur Erfassung der Steuerklasse eines Arbeitnehmers. Im Jahresverlauf wurden diese Lohnsteuerkarten durch ein elektronisches Verfahren ersetzt (die sogenannte elektronische Lohnsteuerkarte): Die Arbeitgeber rufen seitdem nur noch elektronische Lohnsteuerabzugsmerkmale ab und verwenden sie für ihre Lohnberechnung. Diese Merkmale sind in einer Datenbank (ELStAM) beim Bundeszentralamt für Steuern gespeichert. Zu ihnen zählen neben der Lohnsteuerklasse die Religionszugehörigkeit, die Anzahl der Kinder sowie Frei- und Hinzurechnungsbeträge. Zuständig für die Verwaltung der Lohnsteuermerkmale sind die jeweiligen Finanzämter.

Nach den Lohnsteuerklassen berechnet sich die Lohnsteuer, die ein Arbeitgeber einbehalten und an das Finanzamt abführen muss. Zudem bestimmen sie die Höhe des Solidaritätszuschlags sowie ggf. der Kirchensteuer. Durch die Einteilung in sechs Klassen sollen dabei die sozialen Merkmale des Steuerzahlers möglichst weitgehend berücksichtigt werden. Auf diese Weise wird anhand der jeweils geltenden Freibeträge das zu versteuernde Einkommen näherungsweise berechnet.

Die Steuerklassen beeinflussen lediglich die Höhe der monatlichen Abzugsbeträge als Steuervorauszahlungen. Die endgültige Steuerschuld wird unabhängig davon als jährliche Einkommensteuer berechnet. Um die Steuerlast so genau wie möglich zu bestimmen, ist eine Einkommensteuererklärung hilfreich bzw. notwendig.

Als Steuerbürger haben Sie die Möglichkeit, Ihre aktuellen Lohnsteuerabzugsmerkmale selbst aus der Datenbank ELStAM abzurufen. Dazu müssen Sie nur bei „Mein ELSTER“ registriert sein – der Website, über die Sie auch Ihre verschiedenen Steuererklärungen abgeben können.

Warum gibt es verschiedene Lohnsteuerklassen?

Bei der Lohnsteuer handelt es sich um eine vorgelagerte, temporäre Steuer. Das bedeutet, dass sie jeden Monat von Ihrem Bruttogehalt abgezogen, am Jahresende aber im Rahmen Ihres Lohnsteuerjahresausgleichs oder Ihrer Einkommensteuererklärung als Einkommensteuer abgerechnet wird. Damit wirken die monatlichen Lohnsteuerbeträge wie Vorauszahlungen auf die Einkommensteuer.

Obwohl Sie als Arbeitnehmer juristisch gesehen die Lohnsteuer schulden, haftet Ihr Arbeitgeber für die korrekte Zahlung an das Finanzamt. Um Ihre Lohnsteuer berechnen zu können, benötigt er Ihre Steuerklasse. Jeder Klasse wird ein spezifischer Jahresfreibetrag zugeordnet. Um diesen Betrag verringert sich also Ihr Bruttoeinkommen für die Berechnung der Steuer.

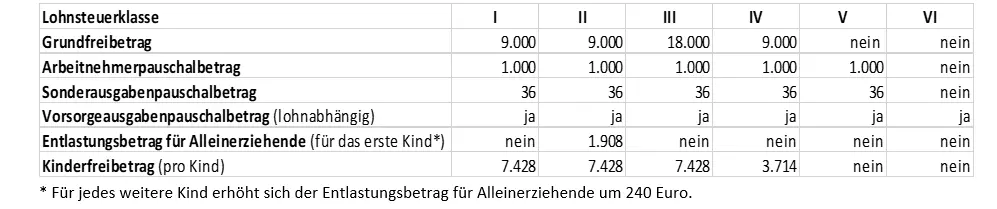

Die verschiedenen Steuerfreibeträge wechseln in einigen Fällen von Jahr zu Jahr. Die Angaben in dieser Darstellung beziehen sich auf das Steuerjahr 2018.

Jahresfreibeträge für die Steuerklassen

Wie hoch Ihr Jahresfreibetrag ist, hängt von Ihrer Lohnsteuerklasse und Ihrem Gehalt ab. Er setzt sich aus verschiedenen Freibeträgen zusammen und variiert dementsprechend. Zu den Freibeträgen zählen:

Grundfreibetrag

Er wird automatisch beim zu versteuernden Einkommen berücksichtigt und beträgt pro Person 9.000 Euro (für 2018). Bei Ehepaaren verdoppelt er sich auf 18.000 Euro. Wenn Sie also 2018 diesen Betrag oder weniger verdienen, müssen Sie gar keine Lohnsteuer zahlen. Mit diesem Freibetrag soll das Existenzminimum vor Besteuerung geschützt werden.

Werbungskostenpauschale

Wenn Sie keine höheren Werbungskosten geltend machen, wird diese Pauschale von Ihrem Einkommen abgezogen.

Sonderausgabenpauschale

Unter den Sammelbegriff Sonderausgaben fällt eine breite Palette von Ausgaben, die Sie in Ihrer Steuererklärung geltend machen können. Dazu gehören Beiträge zur Rentenversicherung und Krankenkasse, aber auch Kosten für Kinderbetreuung, Unterhaltsleistungen, Kirchensteuer, Ausbildungskosten, Spenden und anderes mehr. Hierfür gibt es auch einen kleinen Pauschalbetrag.

Vorsorgepauschale

Dieser Betrag wird vom Bruttolohn abgezogen, um Ausgaben für die soziale Absicherung (zurzeit noch teilweise) steuerfrei zu stellen. Darunter fallen u. a. Aufwendungen für die Altersvorsorge. Für die spätere Berechnung der Einkommensteuer werden jedoch nur die tatsächlichen Ausgaben herangezogen.

Altersentlastungsbetrag

Für Steuerpflichtige, die zu Beginn des Steuerjahrs mindestens 64 Jahre alt waren, gilt ein anteilig von ihren Einkünften berechneter, begrenzter Freibetrag (gilt nicht für Leibrenten und Beamtenpensionen). Dieser ändert sich jedes Jahr. Die jeweiligen Prozentsätze und Höchstbeträge sind in § 24a EStG festgelegt.

Kinderfreibetrag

Er muss nach der Geburt des Kindes einmalig beim Finanzamt beantragt werden. Im Rahmen der jährlichen Berechnung der Einkommensteuer prüft das Finanzamt dann jedes Mal automatisch, ob das Kindergeld oder der Kinderfreibetrag steuerlich vorteilhafter ist – die für den Steuerzahler günstigere Option wird dann angewandt. Eltern erhalten für jedes Kind einen vollen Kinderfreibetrag, der unter beiden aufgeteilt und jeweils zur Hälfte auf das Einkommen angerechnet wird. Auch Unterhaltspflichtige und Alleinerziehende teilen sich den Kinderfreibetrag. Letztere können den vollen Freibetrag erhalten, wenn der Partner verstorben ist, im Ausland lebt oder seiner Unterhaltspflicht nur zu höchstens drei Vierteln nachkommt. Nicht in allen Steuerklassen gibt es einen Kinderfreibetrag oder sind die Regelungen des Kinderfreibetrags gleich.

Entlastungsbetrag für Alleinerziehende

Er gilt für Alleinerziehende, wenn mindestens ein Kind im Haushalt lebt, für das ein Anspruch auf Kindergeld oder Kinderfreibetrag besteht. Mit jedem weiteren Kind erhöht sich dieser Betrag.

Welche Lohnsteuerklassen gibt es?

Möchten Sie wissen, welche Steuerklasse für Sie gilt? Das richtet sich nach Ihren persönlichen Verhältnissen. Wenn Sie ledig sind, werden Sie einer anderen Steuerklasse zugeordnet, als wenn Sie verheiratet sind. Auch der Wohnort Ihres Ehepartners und die Sorgerechtsregelung nach einer Trennung beeinflussen die Einstufung. Weitere Merkmale spielen ebenfalls eine Rolle:

Lohnsteuerklasse I

Sie gilt für Arbeitnehmer, die unbeschränkt einkommensteuerpflichtig sind. Dazu gehören:

- Ledige

- Geschiedene

- Verwitwete (ab dem zweiten Kalenderjahr, das dem Todesjahr des Ehepartners folgt)

- Verheiratete, die dauerhaft getrennt leben

- Verheiratete, deren Partner in einem Nicht-EU-Staat leben

- Verheiratete, deren Partner beschränkt steuerpflichtig sind (in Deutschland Einkommen erzielen, ihren gewöhnlichen Aufenthalt oder Wohnsitz aber nicht in der Bundesrepublik haben)

Der Jahresfreibetrag umfasst den Grundfreibetrag von 9.000 Euro, den Arbeitnehmerpauschalbetrag von 1.000 Euro und eine Sonderausgabenpauschale in Höhe von 36 Euro. Dazu kommt die Vorsorgepauschale. Sind Kinder vorhanden, können Eltern weitere 7.428 Euro pro Jahr und Kind geltend machen.

Lohnsteuerklasse II

Sie gilt für alleinerziehende Arbeitnehmer, die alle Voraussetzungen für die Steuerklasse I erfüllen, aber einen Anspruch auf den Entlastungsbetrag für Alleinerziehende haben. Dieser erhöht den Jahresfreibetrag um 1.908 Euro. Für jedes weitere Kind erhöht sich der Entlastungsbetrag um 240 Euro. Werden die Voraussetzungen in einem vollen Monat nicht erfüllt, verringert sich der Entlastungsbetrag um ein Zwölftel.

Auch Verwitwete mit mindestens einem Kind fallen mit Beginn des Monats, der auf den Sterbemonat des Ehepartners folgt, in die Lohnsteuerklasse II. In einem solchen Fall tritt das sogenannte Witwensplitting in Kraft. Es bewirkt, dass auch im Jahr nach dem Sterbefall der günstigere Steuertarif angewendet wird. Ein Witwensplitting ist aber nur dann möglich, wenn die Verheirateten im Jahr des Todes steuerlich zusammen veranlagt wurden.

Abgesehen vom Entlastungsbetrag für Alleinerziehende setzt sich der Jahresfreibetrag aus den gleichen Freibeträgen wie in der Lohnsteuerklasse I zusammen.

Lohnsteuerklasse III

Die Einstufung in die Steuerklasse III erfolgt nicht automatisch. Sind beide Ehepartner voll einkommensteuerpflichtig, können sie die Lohnsteuerklassen III und V miteinander kombinieren. In diesem Fall erhält ein Partner die Klasse III, der andere die Steuerklasse V. Die Kombination der beiden Steuerklassen bietet sich vor allem für Verheiratete an, deren Verdienst sehr unterschiedlich ist. Der Partner, der mehr verdient, sollte die Steuerklasse III wählen.

Darüber hinaus gilt die Lohnsteuerklasse für:

- verheiratete Arbeitnehmer, deren Partner nicht arbeitet

- Verwitwete, die dauerhaft mit ihrem voll einkommensteuerpflichtigen Partner zusammengelebt haben, und zwar für das Jahr des Todes und für das Jahr danach

Der Jahresfreibetrag entspricht dem der Steuerklasse I. Für den Partner mit Lohnsteuerklasse III verdoppelt sich der Grundfreibetrag von 9.000 auf 18.000 Euro. Zudem erhält er den vollen Kinderfreibetrag.

Lohnsteuerklasse IV

In die Steuerklasse IV fallen Arbeitnehmer, die verheiratet und uneingeschränkt einkommensteuerpflichtig sind sowie nicht dauernd getrennt leben. Nach der Heirat erfolgt die Einstufung automatisch. Die Kombination IV/IV lohnt sich steuerlich vor allem für Ehepartner, die etwa gleich viel verdienen. Die Zusammensetzung des Jahresfreibetrags entspricht dem der Steuerklassen I und III. Der Kinderfreibetrag wird den Eltern jeweils zur Hälfte auf das Einkommen angerechnet.

Lohnsteuerklasse V

Die Steuerklasse V gilt für uneingeschränkt einkommensteuerpflichtige Arbeitnehmer, die verheiratet sind und deren Partner die Klasse III gewählt hat. Die Steuerklasse V sollte derjenige Partner wählen, der weniger verdient.

Der Jahresfreibetrag enthält in dieser Steuerklasse weder Grund- noch Kinderfreibetrag, da diese dem Partner mit Steuerklasse III zugeschrieben werden. Übrig bleiben der Arbeitnehmerpauschalbetrag, der Sonderausgabenpauschalbetrag sowie die Vorsorgepauschale. Deshalb sind die Abzüge in der Lohnsteuerklasse V entsprechend hoch.

Lohnsteuerklasse VI

In diese Steuerklasse fallen alle Arbeitnehmer bei Arbeitsverhältnissen, die zusätzlich zu anderen Dienst- oder Arbeitsverhältnissen bestehen. Zudem ist der Arbeitgeber dazu verpflichtet, die Steuerklasse VI anzuwenden, wenn der Arbeitnehmer die Abgaben für die elektronischen Lohnsteuerabzugsmerkmale (schuldhaft) nicht zur Verfügung stellt.

Bei der Lohnsteuerklasse VI entfallen außer der Vorsorgepauschale sämtliche Freibeträge. Aus diesem Grund ist sie die Klasse mit den höchsten Abzügen.

Um den Grundfreibetrag in den Steuerklassen I bis IV zu erhalten, müssen Sie keinen Antrag stellen; er wird automatisch berechnet. Möchten Sie zusätzliche Freibeträge geltend machen, müssen diese beim Lohnsteuerjahresausgleich oder bei der Einkommensteuererklärung angegeben und ggf. belegt werden.

Freibeträge der Steuerklassen in der Übersicht

Wie funktioniert der Steuerklassenwechsel?

Wenn sich Ihre familiären Verhältnisse ändern, ändert sich sehr wahrscheinlich auch Ihre Steuerklasse. Damit die Änderungen in der Datenbank für die elektronischen Lohnsteuerabzugsmerkmale vorgenommen werden können, müssen Sie sie dem zuständigen Finanzamt mitteilen. Dieses passt daraufhin Ihre Lohnsteuerabzugsmerkmale an. Notwendig ist das, wenn

- Sie heiraten

- Sie sich scheiden lassen

- Ihr Ehepartner stirbt

- Sie als Ledige ein Kind bekommen

- Sie einen zusätzlichen Job annehmen

Sie können Ihre Steuerklasse grundsätzlich nur einmal im Jahr wechseln. Der Wechsel erfolgt im jeweiligen Folgemonat der Antragstellung, deshalb ist der Stichtag fürs laufende Jahr stets der 30. November. Häufiger als einmal können Sie nur in Ausnahmefällen wechseln: Wenn der Ehepartner verstirbt, arbeitslos wird oder nach einer Zeit der Arbeitslosigkeit wieder ein Arbeitsverhältnis aufnimmt.

Wie lassen sich Steuerklassen kombinieren?

Während Ledige relativ wenig Freiheit in Bezug auf Lohnsteuerklassen haben, können Verheiratete zwischen drei Steuerklassenkombinationen wählen:

- Kombination IV/IV

- Kombination III/V

- Kombination IV-Faktor/IV-Faktor

Kombination IV/IV

Verdienen Sie und Ihr Ehepartner annähernd gleich viel, bietet sich die Steuerklassenkombination IV/IV an. Sie ist so gestaltet, dass bei gleichem Bruttogehalt die Summe Ihrer Steuerabzugsbeträge der zu erwartenden Jahressteuer entspricht. Sind die Einkommen jedoch nicht gleich hoch, zahlen Sie im Jahresverlauf mehr Lohnsteuer als nötig. Dabei gilt: Je höher Ihr gemeinsames Einkommen ist und je stärker sich Ihre Einkommen unterscheiden, desto höher ist die Überzahlung.

Kombination III/V

Haben Sie und Ihr Ehepartner sehr unterschiedliche Bruttogehälter, dann empfiehlt sich die Kombination III/V. Bei dieser entspricht die Summe Ihrer Steuerabzugsbeträge der zu erwartenden Jahressteuer, wenn der mit Steuerklasse III eingestufte Partner etwa 60 Prozent des gemeinsamen Einkommens erzielt und der in Steuerklasse V eingestufte etwa 40 Prozent. Verdient derjenige in Lohnsteuerklasse III mehr als 60 Prozent, kann der Fall eintreten, dass die Abzüge vom Bruttolohn für die Lohnsteuer zu hoch sind. Dann müssen Sie mit einer Nachzahlung rechnen.

Kombination IV-Faktor/IV-Faktor

Seit 2010 haben Verheiratete die Möglichkeit, die Lohnsteuerklassenkombination „IV/IV mit Faktor“ zu wählen. Dabei steht die möglichst gerechte Verteilung der Lohnsteuer im Vordergrund. Auf der Basis der voraussichtlichen Bruttogehälter ermittelt das Finanzamt eine Zahl mit drei Nachkommastellen. Diesen Faktor wendet Ihr Arbeitgeber als Multiplikator auf die nach Lohnsteuerklasse IV errechneten Steuerabzugsbeträge an. Das Ergebnis: Die Summe Ihrer Lohnsteuerabzugsbeträge entspricht genauer Ihrer zu erwartenden Jahressteuer. Steuernachzahlungen sind so weniger wahrscheinlich.

Wer muss eine Steuererklärung abgeben?

In einer Reihe von Fällen sind Sie als Lohnsteuerzahler nach dem Ende eines Jahres auch verpflichtet, eine Einkommensteuererklärung abzugeben. Bei Ehepaaren hängt dies ebenfalls von der Wahl der Steuerklassenkombination ab. Zur Abgabe der Erklärung sind Sie verpflichtet bei einer Kombination der Steuerklassen III und V sowie beim Faktorverfahren der Steuerklassenkombination VI/VI.

Haben Sie und Ihr Ehepartner die Steuerklassenkombination IV/IV gewählt, müssen Sie keine Einkommensteuererklärung abgeben, aber es ist zu empfehlen. Wenn die Bruttogehälter nicht gleich hoch sind (was in der Regel der Fall ist), haben Sie nämlich sehr wahrscheinlich zu viel Lohnsteuer gezahlt. Dasselbe gilt, wenn Sie höhere Werbungskosten hatten, erhöhte Sonderausgaben oder außergewöhnliche Belastungen (z. B. Gesundheitskosten) angefallen sind oder Sie Handwerker oder Reinigungskräfte in Ihrem Haushalt beschäftigt haben. Als Ergebnis Ihrer Einkommensteuererklärung erhalten Sie zu viel gezahlte Lohnsteuer erstattet.

Bei der Berechnung Ihrer Lohnsteuer hilft Ihnen der Steuerrechner des Bundesministeriums der Finanzen.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.