Was ist eine Abschreibung? Die Grundlagen einfach erklärt

Die meisten Anlagegüter eines Unternehmens – ob Einrichtungsgegenstände, Maschinen oder Gebäude – lassen sich nur begrenzte Zeit nutzen: Sie verlieren im Zeitablauf an Wert. Auch andere Vermögensteile – etwa immaterielle Güter wie Software, Lizenzen, Patente oder Baupläne – und manche Gegenstände des Umlaufvermögens wie Teilfertig- und Fertigwaren und beispielsweise Firmenbeteiligungen können an Wert verlieren, etwa weil sie veralten oder ihr Marktpreis sinkt. All diese Wertminderungen verringern das Vermögen des Unternehmens. Sie müssen in der Buchhaltung des Unternehmens erfasst werden, sodass sie sich am Ende in der Bilanz wiederfinden. Solche buchhalterischen Vorgänge nennt man Abschreibung.

Aus dem Rechnungswesen sowie dem Steuerrecht sind Abschreibungen demnach gar nicht wegzudenken. Insbesondere bei vielen Jungunternehmern sorgt der Begriff allerdings oft für Verwirrung: Was ist zum Beispiel der Unterschied zwischen einer linearen und einer degressiven Abschreibung? Welche Wirtschaftsgüter kann man wie abschreiben und welche nicht? Solche Fragen sollen nachfolgend beantwortet werden.

Was bedeutet Abschreibung? Eine Definition

Wenn Sie Computer, Büromöbel, Maschinen, Autos oder auch Immobilien im Geschäftsalltag gebrauchen, nutzen sie sich ab. Die damit verbundene Wertminderung müssen Sie in Ihrer Buchhaltung als Abschreibungen festhalten. Diese sogenannten Abschreibungen für Abnutzung (AfA) sind in zweifacher Hinsicht erforderlich: zum einen handelsrechtlich im Handelsgesetzbuch (§ 253 Abs. 3 HGB), zum anderen steuerrechtlich im Einkommensteuergesetz (§ 7 EStG).

Bei handelsrechtlichen Abschreibungen geht es darum, das Vermögen eines Unternehmens korrekt darzustellen, beispielsweise in seiner Firmenbilanz. Dagegen bietet das Einkommensteuergesetz die Möglichkeit, Abschreibungen als Betriebsausgaben von der Steuer abzusetzen. Diese beiden Vorgänge müssen nicht immer zusammenhängen: So sieht das Einkommensteuergesetz beispielsweise den sogenannten Investitionsabzugsbetrag zur Förderung kleiner und mittlerer Betriebe vor (siehe unten).

Planmäßige und außerplanmäßige Abschreibungen

Grundsätzlich unterscheidet man zwei Abschreibungsarten: planmäßige und außerplanmäßige. Die erste Art erfolgt nach einem Plan: Die Kosten von Anlagegütern, die man nur zeitlich begrenzt nutzen kann, werden auf die (geschätzten) Nutzungsjahre aufgeteilt und jeweils anteilsmäßig in diesen Jahren abgeschrieben. Lässt sich die Nutzungsdauer nicht verlässlich einschätzen (etwa bei Lizenzen oder Firmenkäufen), werden im Handelsgesetzbuch zehn Jahre angesetzt. Das Einkommensteuergesetz nennt beim Firmenwert eine Abschreibungsdauer von 15 Jahren (§ 7 Abs. 1 Satz 3 EStG).

Dabei kann die Abnutzung eines Wirtschaftsgutes ganz verschiedene Gründe haben. Beispiele sind

- Verschleiß

- Ablauf von Rechten

- äußere Einflüsse (Witterung)

- technischer Fortschritt

Im Gegensatz zur planmäßigen Abschreibung steht die außerplanmäßige Abschreibung, und zwar auch für Gegenstände des Umlaufvermögens: Wenn etwa eine Maschine vorzeitig irreparabel beschädigt wird oder eine Beteiligung an Marktwert verliert (zum Beispiel der Börsenwert von Aktien), können Sie diese Wertminderung in dem betreffenden Wirtschaftsjahr abschreiben.

Welche Vermögenswerte lassen sich abschreiben?

Im Prinzip muss jeder Wertverlust abgeschrieben werden, den ein Gegenstand im Unternehmen erleidet, dem man einen Wert zuschreiben kann. In der Praxis geht es dabei jedoch vor allem um die Abschreibung für Abnutzung – also um Gegenstände mit einer zeitlich begrenzten Nutzungsdauer. Deren Anschaffungs- oder Herstellkosten werden in dieser Zeit komplett abgeschrieben. Die Palette solcher Vermögenswerte ist dabei überaus weit gespannt: Sie reicht von der Büromaschine über den Perserteppich bis hin zur kompletten Fabrikanlage – und immaterielle Werte wie Lizenzen, Computerprogramme oder Rechte zählen auch dazu.

Welche Abschreibungsmethoden gibt es?

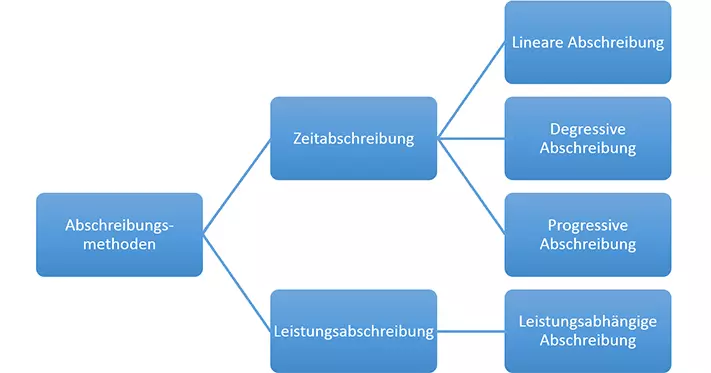

Wie erwähnt, unterscheidet man zwei Abschreibungsarten: planmäßige und außerplanmäßige. Doch damit noch nicht genug. Bei der planmäßigen Abschreibung gibt es auch noch verschiedene Methoden – die rechnerischen Wertminderungen lassen sich unterschiedlich gestalten. Welchen Betrag Sie jeweils pro Jahr abschreiben, hängt von der jeweiligen Methode ab. Hier finden Sie die wichtigsten Abschreibungsmethoden kurz erläutert.

Zeit oder Leistung

Das Handelsgesetzbuch schreibt lediglich vor, dass ein zeitlich begrenzt nutzbarer Vermögenswert über die Geschäftsjahre seiner Nutzungsdauer hinweg verteilt abgeschrieben werden muss (§ 253 Abs. 3 HGB). Das Einkommensteuergesetz enthält spezifischere Vorschriften. Demnach ist die Zeitabschreibung mit jährlichen Abschreibungen über die Nutzungszeit der Regelfall.

In manchen Fällen ist aber auch die sogenannte Leistungsabschreibung möglich. Bei dieser Abschreibungsmethode wird ein Gegenstand entsprechend seiner tatsächlichen Nutzung abgeschrieben (§ 7 Abs. 1 Satz 6 EStG). Ein typisches Beispiel dafür ist ein Lastwagen, der nach den gefahrenen Kilometern abgeschrieben wird. Hier kommt es also nicht auf die Nutzungszeit, sondern auf die insgesamt vorgesehene Leistung an, beim Lastwagen folglich auf die gesamte Laufleistung.

Was ist eine AfA-Tabelle?

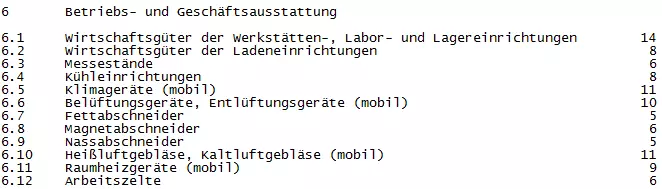

Bei der Zeitabschreibung hängt die Höhe der jährlichen Abschreibungen naturgemäß davon ab, wie lange sich der jeweilige Gegenstand nutzen lässt. Um Abschreibungen korrekt zu gestalten und so geltend zu machen, dass das Finanzamt sie akzeptiert, brauchen Sie die offiziell anerkannten, „betriebsgewöhnlichen Nutzungsdauern“ der verschiedenen Wirtschaftsgüter. Sie finden sie in den AfA-Tabellen, die das Bundesfinanzministerium in großer Zahl für die unterschiedlichen Branchen veröffentlicht. Wenn Sie sich an die Angaben in diesen Listen halten, sind Sie auf der sicheren Seite.

Eine typische AfA-Tabelle sieht so aus:

Die AfA-Tabellen sind nicht rechtsverbindlich. Sie sind jedoch, wie das Bundesfinanzministerium anmerkt, von der Verwaltung sowie von der Rechtsprechung allgemein anerkannt. Davon abzuweichen dürfte also wohl nur in Ausnahmefällen Erfolg haben.

Die lineare Abschreibung

Dies ist der Regelfall bei der Zeitabschreibung. Hier sinkt der Buchwert des Vermögensgegenstands gleichmäßig über die gesamte Nutzungszeit. Man geht also davon aus, dass sich der Gegenstand jedes Jahr gleich stark abnutzt. Abgesehen vom Jahr der Anschaffung, das je nach Anschaffungsmonat nur teilweise angerechnet wird, bleiben die Abschreibungsbeträge über die Jahre gleich.

Die progressive und degressive Abschreibung

Bei der progressiven Abschreibung steigen die jährlichen Abschreibungsbeträge. Diese Abschreibungsmethode wird eher selten verwendet. Klassischerweise nutzt man sie bei Anlagen, bei denen auch der Ertrag pro Jahr ansteigt (zum Beispiel Weingüter).

Das Pendant zur progressiven ist die degressive Abschreibung. Bei ihr beginnen die jährlichen Abschreibungen auf höherem Niveau und sinken dann jährlich ab. Diese Methode dient vor allem als Mittel zur Investitionsförderung – sie wurde auch während der Wirtschaftskrise ab 2008 vorübergehend für diesen Zweck zugelassen.

Degressive Abschreibungen mit festem Abschreibungssatz (zum Beispiel 20 Prozent) auf den jeweiligen Buchwert werden auch geometrisch-degressive Abschreibungen oder Buchwert-Abschreibungen genannt. Daneben gibt es auch Abschreibungen, bei denen der Abschreibungssatz einer abnehmenden Zahlenfolge entspricht – man bezeichnet sie als arithmetisch-degressive Abschreibungen.

Inzwischen darf die degressive Abschreibung steuerrechtlich meist nicht mehr genutzt werden. Eine Ausnahme bilden bewegliche Investitionsgüter, die vom 1. Januar 2009 bis zum 31. Dezember 2010 angeschafft oder hergestellt wurden (mit bestimmten Einschränkungen – § 7 Abs. 2 EStG).

Für kleine und mittlere Unternehmen: Der Investitionsabzugsbetrag

Zur Förderung kleiner und mittlerer Unternehmen bietet das Einkommensteuergesetz eine Auswahl unterschiedlicher Abschreibungsmöglichkeiten. Dazu zählt auch der Investitionsabzugsbetrag. Er erlaubt es, für bestimmte Wirtschaftsgüter bereits im Jahr vor ihrer Anschaffung oder Herstellung Abschreibungen vorzunehmen – und zwar bis zu 40 Prozent ihres Werts (§ 7g Abs. 1 EStG).

Das betrifft abnutzbare bewegliche Wirtschaftsgüter – und es gelten Grenzen für die Betriebsgröße:

- für buchhaltungspflichtige Gewerbebetriebe und Selbstständige: 235.000 Euro Betriebsvermögen

- für Land- und Forstwirtschaftsbetriebe: 125.000 Euro Wirtschaftswert

- für nicht buchhaltungspflichtige Betriebe und Selbstständige: 100.000 Euro Gewinn

Zwar verringern sich dadurch die Abschreibungsmöglichkeiten und damit die Steuerentlastung in späteren Jahren, insgesamt kann aber im Zusammenhang mit der Steuerprogression ein Steuervorteil herauskommen (§ 7g EstG).

Noch ein Sonderfall: Geringwertige Wirtschaftsgüter

Nicht alle Gegenstände, die Unternehmen anschaffen, kosten gleich mehrere tausend Euro. Es gibt auch kleinere Anschaffungen – sogenannte geringwertige Wirtschaftsgüter (GWG). Hierbei handelt es sich um Dinge, deren Anschaffungswert einen bestimmten Wert nicht überschreitet. Bis Ende 2017 betrug dieser Wert 410 Euro, aktuell beträgt er 800 Euro (jeweils ohne Umsatzsteuer). Klassische Beispiele sind Kaffeemaschinen, Mobiltelefone oder auch einzelne Büromöbel.

Hier gibt es zwei mögliche Varianten der Abschreibung:

- Variante 1: Anschaffungen bis 800 Euro (bis Ende 2017: 410 Euro) werden im Anschaffungsjahr direkt als Betriebsausgaben geltend gemacht, das heißt, zu 100 Prozent abgeschrieben (§ 6 Abs. 2 EStG). Dabei müssen alle Anschaffungen ab 250 Euro (vorher 150 Euro) in einem besonderen Verzeichnis geführt werden.

- Variante 2: Anschaffungen bis 250 Euro werden als Betriebsausgaben geltend gemacht. Gegenstände, die 251 (vorher 151 Euro) bis 1.000 Euro gekostet haben, werden zu einem Sammelposten zusammengefasst und dann über fünf Jahre linear abgeschrieben (§ 6 Abs. 2a EStG).

Achtung: Für die sofortige Absetzbarkeit geringwertiger Wirtschaftsgüter stellt das Gesetz noch eine wichtige Bedingung: Sie müssen selbstständig nutzbar sein. Für einen Computerdrucker gilt das zum Beispiel nicht, weil man ihn nur zusammen mit einem Computer benutzen kann.

Fazit: Was bedeutet Abschreibung?

- Was ist eine Abschreibung? Die Abschreibung erfasst den Wertverlust eines Vermögensgegenstands. Sie ist gleichbedeutend mit dem Betrag, um den sich der Wert des Gegenstands im Wirtschaftsjahr gemindert hat.

- Die Abschreibung ist jeweils im Handelsgesetzbuch (§ 253 Abs. 3 HGB) und im Einkommensteuergesetz (§ 7 EStG) geregelt.

- Es gibt zwei grundlegende Abschreibungsarten: die planmäßige und die außerplanmäßige Abschreibung.

- Die gängigsten Abschreibungsmethoden sind zeitbezogen linear und degressiv sowie leistungsbezogen.

- Für geringwertige Wirtschaftsgüter gelten spezielle Regeln.

- Über die anerkannten Nutzungsdauern von Wirtschaftsgütern geben AfA-Tabellen Auskunft.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.